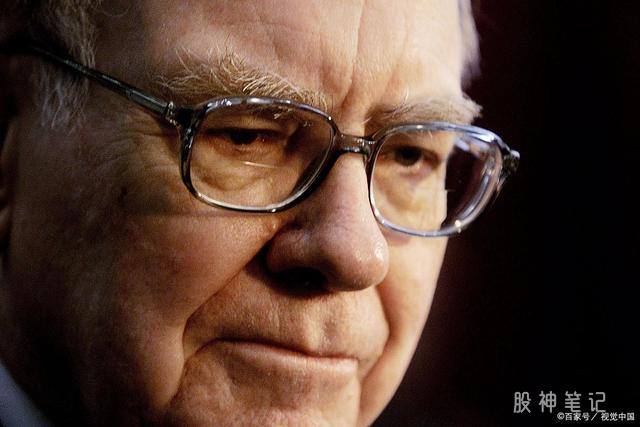

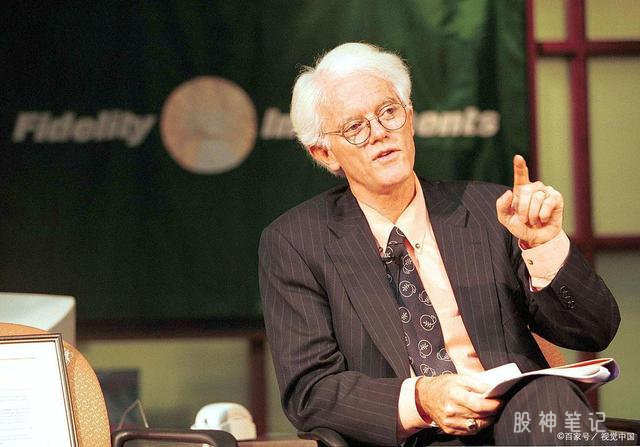

彼得林奇生于1944年1月19日出生于美国,1968年毕业于宾州大学沃顿商学院,取得MBA学位;1977年接管富达麦哲伦基金,13年资产从2000万美元增至140亿美元,年复式增长29% 。彼得林奇是一位十分卓越的股票投资家和证券投资基金经理。

他曾是富达公司的副主席,富达基金托管人董事会成员之一,现居波士顿。彼得林奇(Peter Lynch)每月走访40到50家公司,一年可达五六百家。最少的时候一年也至少走200家,并且阅读700份年报。彼得林奇投资回报率曾一度达到神奇的2500%。

他的著作《战胜华尔街》、《学以致富》,书一经问世便成为畅销书。

在沃顿商学院除了必修课外,他没有选修自然科学、数学和财会等课程,而是重点的专修社会科学,如历史学、心理学、政治学。另外,他还学习了玄学、认识论、逻辑、宗教和古希腊哲学。在没有真正涉足商海之时,彼得林奇就已经意识到股票投资是一门艺术,而不是一门科学。

彼得林奇成为投资者财富的化身,他手上的基金是有史以来最赚钱的。假如在1977年投资100美元该基金,而在1990年取出,13年时间就已变为2739美元,增值26.39倍(每年复合增长率为29%),仅仅13年时间。

被称为”股票天使“的彼得·林奇,是历史上最伟大的投资人之一,《时代杂志》评选他为首席基金经理。由于彼得林奇对共同基金的杰出贡献,如乔丹之于篮球,邓肯之于现代舞蹈。彼得林奇让投资变成了一种艺术。

1990年,林奇管理麦哲伦基金已13年了,就在这13年,彼得·林奇创造了一个奇迹和神话。麦哲伦基金管理的资产规模由2000万美元成长至140亿美元,基金持有人超过100万人,成为当时全球资产管理金额最大的基金。麦哲伦的投资绩效同时名列全球第一,13年的年平均复利报酬率达29%。由于资产规模巨大,林奇在13年间购买过15000多只股票,其中很多股票被买过多次,他赢得了"不管什么股票都喜欢"的声誉。

彼得·林奇被认为是一个没有"周末焦虑症"的"死多头",股市调整对他而言只意味着买便宜货的时机到了,彼得林奇不像一个股市中人,因为他的心态总是平和的,正因为如此,他才取得了如此巨大的成就。

1990年,处于最颠峰的时刻的彼得林奇却选择退休 ,离开了共同基金。当时,彼得是市场中最抢手的人物。彼得·林奇离去演说:"这是我希望能够避免的结局······尽管我乐于从事这份工作,但是我同时也失去了呆在家里,看着孩子们成长的机会。孩子们长的真快,一周一个样。几乎每个周末都需要她们向我自我介绍,我才能认出她们来······我为孩子们做了成长记录簿,结果积了一大堆有纪念意义的记录,却没时间剪贴。"

这就是彼得·林奇离开的理由。彼得林奇受够了每周工作80个小时的生活,彼得·林奇带着赚来的钱,果断离了场。曾经的"股市传奇"像平常的父亲一样,在家教育自己的小女儿,同时他也积极地投入波士顿地区的天主教学校体制,到处募集资金,让贫寒子弟也能接受私立学校的教育。

彼得林奇的投资黄金法则

彼得·林奇是公认的投资奇才,作为著名的基金管理人,他拥有与格雷厄姆、巴菲特一脉相承的基本面分析体系,比如彼得林奇说过十分经典的话:

1.投资是令人激动和愉快的事,但如果不作准备,投资也是一件危险的事情。

2.投资法宝不是得自华尔街投资专家,它是你已经拥有的。你可以利用自己的经验,投资于你已经熟悉的行业或企业,你能够战胜专家。

3.过去30年中,股票市场由职业炒家主宰,与公众的观点相反,这个现象使业余投资者更容易获胜,你可以不理会职业炒家而战胜市场。

4.每支股票背后都是一家公司,去了解这家公司在干什么。

5.通常,在几个月甚至几年内公司业绩与股票价格无关。但长期而言,两者之间100%相关。这个差别是赚钱的关键,要耐心并持有好股票。

6.你必须知道你买的是什么以及为什么要买它,"这孩子肯定能长大成人"之类的话不可靠。

7.远射几乎总是脱靶。

8.持有股票就像养育孩子,不要超出力所能及的范围。业余选段人大概有时间追踪8~12家公司。不要同时拥有5种以上的股票。

9.如果你找不到一支有吸引力的股票,就把钱存进银行。

10.永远不要投资于你不了解其财务状况的公司。买股票最大的损失来自于那些财务状况不佳的公司。仔细研究公司的财务报表,确认公司不会破产。

11.避开热门行业的热门股票。最好的公司也会有不景气的时候,增长停滞的行业里有大赢家。

12.对于小公司,最好等到它们有利润之后再投资。

13.如果你想投资麻烦丛生的行业,就买有生存能力的公司,并且要等到这个行业出现复苏的信号时再买进。

14.如果你用1000元钱买股票,最大的损失就是1000元。但是如果你有足够的耐心,你可以获得1000元甚至5000元的收益。个人投资者可以集中投资几家绩优企业,而基金经理却必须分散投资。持股太多会失去集中的优势,持有几个大赢家终生受益。

15.在每个行业和每个地区,注意观察的业余投资者都能在职业炒家之前发现有巨大增长潜力的企业。

16.股市的下跌如科罗拉多州1月份的暴风雪一样是正常现象,如果你有所准备,它就不会伤害你。每次下跌都是大好机会,你可以挑选被风暴吓走的投资者放弃的廉价股票。

17.每个人都有足够的智力在股市赚钱,但不是每个人都有必要的耐力。如果你每遇到恐慌就想抛掉存货,你就应避开股市或股票基金。

18.总有一些事情需要操心。不要理会周末的焦虑和媒介最新的恐慌性言论。卖掉股票是因为公司的基本情况恶化,而不是因为天要塌下来。

19.没有人能够预测利率、经济形势及股票市场的走向,不要去搞这些预测。集中精力了解你所投资的公司情况。

20.分析三家公司,你会发现1家基本情况超过预期;分析六家,就能发现5家。在股票市场总能找到意外的惊喜--公司成就被华尔街低估的股票。

21.如果不研究任何公司,你在股市成功的机会,就如同打牌赌博时,不看自己的牌而打赢的机会一样。

22.当你持有好公司股票时,时间站在你这一边,你要有耐心--即使你在头5年中错过了沃尔玛特股票,但在下一个5年它仍是大赢家。

23.如果你有足够的耐性,但却既没有时间也没有能力与精力去自己搞研究,那就投资共同基金吧。这时,投资分散化是个好主意,你该持有几种不同的基金:增长型、价值型、小企业型、大企业型,等等。投资6家同类共同基金不是分散化。

24.在全球主要股票市场中,美国股市过去10年的总回报排名第八。通过海外基金,把一部分投资分散到海外,可以分享其他国家经济快速增长的好处。

25.长期而言,一个经过挑选的股票投资组合总是胜过债券或货币市场账户,而一个很差的股票投资组合还不如把钱放在坐垫下。